Dans un climat économique où les contribuables cherchent constamment des moyens de réduire leur charge fiscale, l’investissement immobilier se présente comme une option stratégique. Il existe divers dispositifs légaux permettant aux investisseurs de bénéficier de réductions d’impôts, à condition de satisfaire à certaines exigences. Ces stratégies peuvent inclure l’acquisition de biens dans des zones spécifiques, l’engagement à louer à des tarifs modérés ou encore la rénovation de propriétés anciennes. Naviguer à travers les différentes lois et régulations fiscales nécessite une compréhension pointue et des choix judicieux pour optimiser son investissement tout en restant en conformité avec la législation.

Plan de l'article

Comprendre les mécanismes de la défiscalisation immobilière

La défiscalisation immobilière rassemble des dispositifs légaux conçus pour alléger la charge fiscale des investisseurs se positionnant sur le marché de l’immobilier locatif. La loi Pinel, par exemple, fait partie des outils de défiscalisation les plus connus, permettant une réduction d’impôt sur le revenu en contrepartie d’un engagement de location sur une durée déterminée. Cette réduction est proportionnelle à la durée de mise en location et peut atteindre une somme significative, à condition que le bien immobilier réponde aux critères de performance énergétique et soit situé dans une zone où la demande locative est forte.

A lire en complément : Fonctionnement de la loi Pinel en 2024 : principes et avantages

Le dispositif Denormandie, quant à lui, cible la rénovation de logements anciens dans les centres-villes, en offrant des avantages fiscaux similaires à la loi Pinel, mais avec un focus sur la revitalisation des zones urbaines dégradées. On observe aussi la loi Malraux, qui encourage la restauration de bâtiments anciens dans des secteurs sauvegardés, et la loi Monuments Historiques, qui permet aux propriétaires de déduire de leur revenu imposable les coûts engagés pour la conservation de biens à valeur patrimoniale.

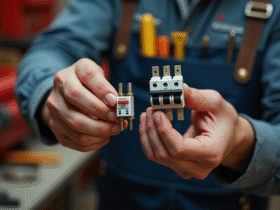

Le dispositif Censi-Bouvard se distingue en proposant une réduction d’impôt pour l’acquisition de résidences de services neuves, telles que les résidences étudiantes ou les EHPAD. Chaque dispositif a ses propres conditions d’éligibilité et ses règles, soulignant l’importance d’une analyse approfondie avant tout engagement. Investisseurs, prenez le temps de vous informer sur les spécificités de chaque loi et mesurez leur adéquation avec votre projet immobilier pour optimiser vos avantages fiscaux.

A lire aussi : Réduire la taxe de logement vacant : astuces et démarches administratives

Investissement locatif : choisir le bon dispositif pour réduire ses impôts

Pour les investisseurs avertis, le choix du dispositif de défiscalisation ne doit pas être laissé au hasard. La loi Pinel séduit pour son offre de réduction d’impôt sur l’achat de logements neufs, à condition de les mettre en location. La durée de l’engagement locatif est modulable, offrant ainsi une flexibilité et une adaptation aux objectifs à long terme de l’investisseur. Suivez les évolutions réglementaires, car les zones éligibles ainsi que les plafonds de loyer et de ressources des locataires peuvent changer, impactant directement le rendement de l’investissement.

Le dispositif Denormandie cible, lui, la rénovation de logements anciens dans des centres-villes sélectionnés. Ce dispositif est une aubaine pour les investisseurs prêts à contribuer à la revitalisation urbaine. Les travaux de rénovation doivent correspondre à au moins 25 % du coût total de l’opération pour bénéficier de l’avantage fiscal, une condition non négligeable dans le calcul de rentabilité.

La loi Malraux, de son côté, propose des réductions fiscales pour la restauration de bâtiments anciens situés dans des secteurs sauvegardés. Les investisseurs passionnés par le patrimoine historique trouveront dans ce dispositif un double avantage : préserver l’histoire tout en bénéficiant de réductions d’impôts conséquentes. N’oubliez pas que les travaux doivent être suivis par les Architectes des Bâtiments de France, garantissant ainsi le respect de l’intégrité architecturale.

Quant à la loi Monuments Historiques, elle s’adresse aux propriétaires qui s’engagent dans la restauration et l’entretien de biens classés. Les charges peuvent être intégralement déduites du revenu global, ce qui représente un avantage fiscal de taille pour les hauts revenus. Le dispositif Censi-Bouvard s’ajoute à la liste en offrant une réduction d’impôt pour l’investissement dans des résidences de services neuves, une option intéressante pour diversifier les sources de revenus locatifs.

Investisseurs, analysez minutieusement ces dispositifs avant de vous lancer. Chaque loi répond à des critères spécifiques et s’inscrit dans des stratégies patrimoniales distinctes. Optez pour le dispositif aligné avec vos objectifs financiers et votre vision à long terme.

Optimisation fiscale : au-delà de l’immobilier, diversifier ses stratégies

Investir dans la pierre est une voie royale pour alléger sa pression fiscale, mais la diversification reste le maître mot d’une stratégie patrimoniale équilibrée. Le Plan d’épargne en actions (PEA) émerge comme une alternative de choix pour les investisseurs en quête d’exonération d’impôt sur les plus-values. Avec une maturité de 5 ans, le PEA permet de se positionner sur les marchés d’actions tout en bénéficiant d’une enveloppe fiscale attractive. Conjuguez l’immobilier et les valeurs mobilières pour une optimisation fiscale plus robuste.

La Assurance vie, quant à elle, continue de régner en maîtresse incontestée des produits d’épargne en France. Elle séduit par sa fiscalité douce sur les gains et par sa flexibilité en matière de transmission de patrimoine. Les investisseurs peuvent ainsi préparer leur succession tout en bénéficiant de dispositifs fiscaux favorables. L’assurance vie est un outil de choix pour ceux qui souhaitent allier préparation de l’avenir et gestion fiscale optimisée.

le Plan d’épargne retraite (PER) offre une perspective intéressante pour ceux qui anticipent leur avenir tout en souhaitant réduire leur imposition présente. Les versements sur un PER sont déductibles de votre revenu imposable, générant ainsi une économie d’impôt immédiate. Les investisseurs profitent ainsi d’une épargne retraite dynamique et fiscalement avantageuse. Diversifiez vos placements et saisissez les opportunités offertes par les différents produits d’épargne pour une stratégie fiscale qui va au-delà de l’immobilier.